"Writing a description for this thing [Bitcoin] for general audiences is bloody hard. There's nothing to relate it to."

Satoshi Nakamoto, 5 de julho de 2010

Há fatos importantes sobre a Guerra de Independência e a Revolução Americana que merecem nossa atenção porque nos ajudam a entender como é possível ocorrer o intrincado processo da disseminação de novas ideias dentro de uma ordem social estabelecida. Um dos enigmas é explicar como foi possível fundar, em um outro continente, uma nova nação sob os ideias da liberdade individual, se o povo que habitava este mesmo território vivia sob uma monarquia antiga e poderosa.

Antes de conquistarem a independência, os colonos americanos eram ingleses e súditos do Rei Jorge III. Tinham, portanto, deveres de submissão às suas ordens. E, claro, desobedecer às ordens do monarca em exercício não era pouca coisa. Motins militares e o crime de sedição - rebelar-se contra a autoridade constituída, o que se chama hoje de golpe de estado ou atos de alta traição - eram puníveis com prisão perpétua ou pena de morte. De onde então veio a ideia de que esta era coisa mais correta a se fazer? Como foi possível disseminar em diversas mentes os valores de uma sociedade liberal, sendo que no século XVIII a grande maioria da população era analfabeta e não podia ler obras filosóficas densas e difíceis como as de John Locke ou Adam Smith?

A explicação que lemos nos livros escolares é que todos viviam no chamado “Século das Luzes” e que essas ideias se espalharam como fogo em capim seco nas colônias americanas e logo depois na França. “Nada é mais poderoso do que uma ideia cujo tempo chegou”, disse o romântico Victor Hugo. Mas esta explicação é no mínimo incompleta.

A Riqueza das Nações de Adam Smith foi publicado só em março de 1776. No mesmo ano, no dia 07 de julho, foi declarada a Independência Americana. Tempo muito curto para dizer que teve alguma influência relevante, ainda mais em um época em que a linguagem escrita não era distribuída tão rapidamente quanto hoje e considerando que a guerra de independência já tinha começado antes mesmo da publicação do livro.

Convencer centenas de milhares de colonos a tomar coragem, pegar em armas e entrar em guerra contra as tropas reais porque a própria monarquia violava seus direitos naturais é o fim do processo longo e que envolveu uma divisão de tarefas dentro do campo das ideias. Não tinha como ser diferente. Os livros densos filosofia política, para terem efeitos práticos, tinham que ser disseminados para a população ampla. Se ficassem confinados aos intelectuais e aos rigores que o debate de ideias exige, não teriam impactado significativamente a vida de ninguém. Porém, se os novos ideias fossem expressos de forma equivocada em obras panfletárias por demagogos, era possível que o movimento revolucionário se perdesse e a monarquia recobrasse o controle. Ou, pior. George Washington, depois de vitorioso, poderia ter abandonado o projeto de instituir uma República de homens livres e ter se auto-declarado rei de uma nova monarquia, o que era o caminho mais comum na época.

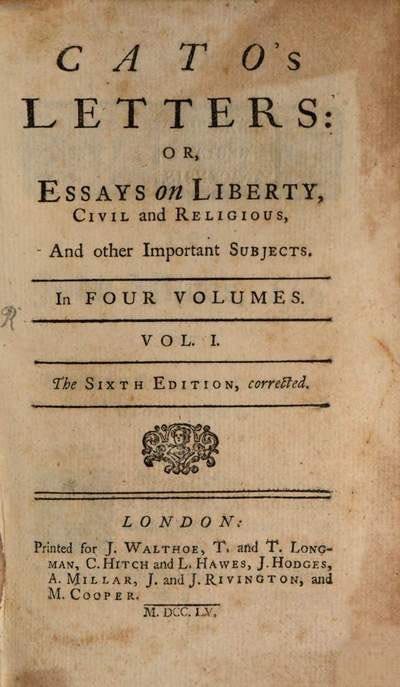

Para que fossem bem sucedidos, foram necessárias obras de divulgação de novas ideias que eram mais fáceis de ler e ao mesmo tempo densos filosoficamente. No caso da Revolução Americana, a principal obra deste tipo foram as famosas Cartas de Catão (Cato's Letters) escritas em forma de pseudônimo por dois jornalistas ingleses chamados John Trenchard e Thomas Gordon entre 1720 e 1723, que foram amplamente lidas e debatidas pelos colonos americanos antes da Revolução.

Quando tratamos do nascimento dos Estados Unidos, falamos de uma revolução sangrenta contra um poder monárquico que não só separou a Igreja do Estado como também fundou uma das nações mais livres de que se tem história. Este processo envolveu filósofos, juristas, intelectuais, políticos, generais, banqueiros, empresários e jornalistas que estavam comprometidos com a liberdade e tinham um repertório amplo de como atingi-la com a descentralização do poder, o reconhecimento do direito natural à liberdade e à propriedade privada e o respeito ao Rule of Law.

A tese que aqui quero explorar é que hoje, quase dois séculos e meio depois, nesta revolução pacífica e (agora não tão) silenciosa que é o Bitcoin, cuja ambição é nada menos do que separar a moeda e do Estado, uma divisão de tarefas intelectual também é necessária por causa da assimetria de informação envolvida no funcionamento desta tecnologia.

A camada base do Bitcoin é seu protocolo open source mas sua camada final é a prática social que advém de seu jogo de incentivos entre usuários, mineradores e desenvolvedores, onde ninguém em específico detém o controle de alterar suas regras ou sua história imutável com liquidação final. Em outras palavras, o Bitcoin é um software que informa o que várias máquinas devem fazer, que “aplicam” as regras do Bitcoin e verificam os parâmetros de consenso junto com o histórico de transações. Mas esse software não roda sozinho, alguém precisa ter decidido instalá-lo corretamente em seus computadores e nesta decisão são necessários incentivos e conhecimento para querer e conseguir fazê-lo. O maior incentivo para isso é ter mais soberania quando se interage com a rede do Bitcoin e mais soberania aqui significa não confiar no software ou nas informações fornecidas por outra pessoas para lidar com seus preciosos satoshis. Se o sistema funciona bem com provas criptográficas, nada melhor do que saber usá-las em seu proveito. Mineradores tem um conjunto de incentivos mais diretamente vinculados com o retorno ao capital investido. Eles são empresários e investidores que são remuneradas por defenderem a rede construindo um muro de hashes para manter a integridade dos dados, mas não possuem eles próprios o poder de alterar as regras que são utilizadas pelos usuários - algumas pools de mineração podem ser mais restritivas quanto ao que consideram transações válidas ou spams, mas isso não impede algum outro minerador ou pool concorrente queira processar essas mesmas transações e receber taxas em troca.

A grande questão é que, no funcionamento dessa camada “social” do Bitcoin, nem todos os usuários rodam seus próprios nós e muito menos ainda sabem auditar o código fonte do Bitcoin ou contribuir para sua manutenção. Só especialistas conseguem de fato ler e entender este protocolo, que é mantido por desenvolvedores dedicados em sua atualização. Embora um dos principais lemas do Bitcoin seja don't trust, verify (não confie, verifique) é ilusório pensar que todo usuário de Bitcoin vai conseguir ele próprio verificar sozinho a versão do software que está usando.

Jameson Loop, uma das pessoas que mais entende Bitcoin no mundo, escreveu que ninguém entende o Bitcoin (e está tudo bem). Mesmo Satoshi não entendia tão bem a criatura que estava diante de si. As primeiras versões do software do Bitcoin vieram com bugs seríssimos, como um que permitia que qualquer um gastasse a moeda de outros usuários ou outro que poderia inflacionar o Bitcoin em bilhões de unidades. Foi a auditoria pública de um projeto open source que permitiu que esses bugs fossem corrigidos rapidamente sem comprometê-lo gravemente. Poucas pessoas saberiam identificar estas falhas e foi a natureza pública e transparente do Bitcoin que fez com que elas fossem corrigidas por outros desenvolvedores além do próprio Satoshi.

Apesar de ser extremamente complexo, depois de mais de 15 anos de história, Bitcoin mostrou ser esta força emergente de um conjunto de incentivos e códigos que funciona com extrema previsibilidade. A adoção rápida só foi possível pois a grande maioria dos usuários do Bitcoin conseguiu interagir com ele com elevado grau de confiança, seja no programa que utilizam para assinar as transações, seja no próprio nó (node) que decidem rodar. É impossível e nada prático verificar todo o código sozinho, ainda que possamos minimizar esta confiança e diminuir seus riscos quando buscamos sempre aprimorar nosso conhecimento técnico sobre Bitcoin. Se não fosse assim, ou seja, se o Bitcoin não funcionasse bem mesmo com a ignorância de grande parte de seus usuários sobre como funciona de fato, ele não passaria de um projeto e uma moeda de nicho de cypherpunks e criptógrafos libertários em que só especialistas conseguiriam enviar ou receber satoshis.

Uma analogia com o padrão das moedas metálicas é útil para ilustrar esta questão. Todos sabem que o termo moeda sonante vem do som característico que uma boa moeda de ouro ou de prata possuía quando batia no chão ou na mesa. Uma moeda sonante é uma moeda que soa bem, ou seja, as ondas sonoras que ela emite são identificadas por ouvidos treinados que verificam se o que está escrito na moeda corresponde ao seu conteúdo metálico de fato. Hoje, este conhecimento se perdeu, quase ninguém saberia identificar o som de uma boa moeda de ouro, mas, quando este conhecimento era importante, esta habilidade era distribuída entre as pessoas do comércio, que com pouco custo saberiam identificar quando uma moeda era boa e quando não era. O comerciante não precisava ser especialista em química ou alquimia para saber se estava diante de uma moeda de ouro ou de latão pintada. A composição química do ouro pode ser um assunto complexo, mas, para que o ouro funcionasse como boa moeda, não poderia ter tão complexo a ponto de impedir sua aceitação e verificação pelo comércio em geral.

O problema de assimetria de informações também não pode fazer com que o Bitcoin deixe de ser usado pelo público amplo. Assim com a moeda sonante, os usuários devem ser capazes de, sem muito custo, saberem identificar quando estão diante de um bitcoin de verdade e quando estão diante de uma cópia ilegítima ou de um “crédito/promessa de bitcoin”.

O Bitcoin é uma alternativa voluntária e voltada ao indivíduo: quem tem o poder supremo sobre o Bitcoin sempre será o usuário e não algum grupo de especialistas. É o usuário quem vai decidir qual versão do software vai interagir, qual nó vai rodar e qual carteira vai usar, ainda que desconheça os detalhes mínimos de seu funcionamento. De nada adiantará um desenvolvedor ou algum minerador propor alguma atualização para o Bitcoin se esta atualização não for aceita por quem de fato usa o Bitcoin de forma econômica.

Em discussões virtuais, é comum criticar o oponente acusando-o de ser burro ou ignorante e neste tipo de discussão quase sempre surge a figura do Brainlet, o indivíduo sem cérebro, desmiolado, aquele que não sabe nada do que está falando ou como as coisas funcionam.

É fácil dizer que seu oponente intelectual não passa de um brainlet, porém a realidade cruel é que a distribuição do conhecimento na sociedades contemporâneas faz com que todos nós sejamos brainlets em alguma área fundamental de nossas vidas. Como o conhecimento é distribuído e o futuro é opaco, mas mesmo assim precisamos agir, é necessário ter uma atitude brainlet no dia-a-dia e confiar em pessoas que nunca conhecemos e tecnologias que não entendemos. Aliás, para Friedrich von Hayek, a distribuição do conhecimento é o fato definidor da economia moderna: para que ocorram trocas econômicas e divisão de trabalho, temos que confiar em um processo complexo que não conhecemos ao todo, só assim conseguimos nos beneficiar do conhecimento disperso que os outros têm e nós não temos temos.

Quando decidimos nos especializar em alguma área do conhecimento, percebemos o quanto o público em geral não sabe praticamente nada do que está ocorrendo e muitas vezes é passado para trás por aproveitadores quando é fácil e vantajoso esconder suas falhas. Por exemplo, se vou comprar um carro, eu não sei exatamente como ele foi produzido, não sou mecânico ou engenheiro de automóveis. Mesmo diante da ignorância, verifico as poucas especificações que eu entendo sobre carros, compro e confio que está tudo bem para que seja usado por mim e por minha família. Sou de fato brainlet sobre aquele carro que comprei, mas se ele é incapaz de funcionar bem, se ele veio com alguma uma avaria ou defeito de fábrica, fica fácil saber que aquela confiança foi quebrada e que aquele carro que eu comprei era um carro ruim. Pode-se debater sobre suas reais causas, mas é inegável que simplesmente não funcionou como deveria.

Em questões monetárias, o problema do brainlet é muito mais complexo. A grande maioria da população que interage com o sistema bancário também não vai saber exatamente como o Real brasileiro veio a existir, como funcionam as reservas fracionadas dos bancos, quais riscos isso envolve, o que de fato faz um Banco Central ou como novas unidades de Real são criadas. Confiamos em terceiros intermediários que fazem todas essas operações por nós e em nosso nome, ainda que desconhecemos muito do processo e sejamos roubados todos os dias por ele. Quando a questão é moeda fiat, tanto os governos quanto o próprio sistema bancário se aproveitam dessa ignorância compartilhada e passam impunes, pois é politicamente aceito, relativamente barato e altamente lucrativo se aproveitar desta ignorância. Governos ganham com a senhoriagem e bancos emprestam reservas que não possuem e há um grande consenso entre economistas hoje de que este roubo não é só moralmente justificado com também a maneira correta de se gerir uma moeda. Contrariando este consenso, Satoshi Nakamoto corretamente identificou que:

“A raiz do problema da moeda convencional é toda a confiança necessária para fazê-la funcionar. Deve-se confiar no banco central para não desvalorizar a moeda, mas a história das moedas fiat está repleta de violações dessa confiança. Deve-se confiar nos bancos para guardar o nosso dinheiro e transferi-lo electronicamente, mas eles emprestam-no em ondas de bolhas de crédito com apenas uma fração de reserva.” (Bitcoin open source implementation of P2P currency)

Na semana passada, o Bitcoin atingiu uma fase importante em sua adoção institucional quando a agência americana SEC (Securities Exchange Commission), numa só tacada, deu a permissão para o que primeiros onze ETFs (Exchange Traded Funds) spot fossem negociados nos EUA. Esta decisão permite que quotas de fundos lastreados em Bitcoin à vista sejam negociados no gigantesco mercado americano, tornando muito mais fácil para qualquer um, seja nos EUA ou fora, “ter” bitcoins em forma de quotas destes fundos - no Brasil, o ETF spot do Bitcoin QBTC11 é negociado desde 2021. “Ter”, entre aspas, pois o que a pessoa passa a ter legalmente não é o próprio Bitcoin mas sim uma quota de um fundo que teoricamente representa um Bitcoin que existe em algum endereço controlado pelo emissor do fundo ou por algum custodiante contratado.

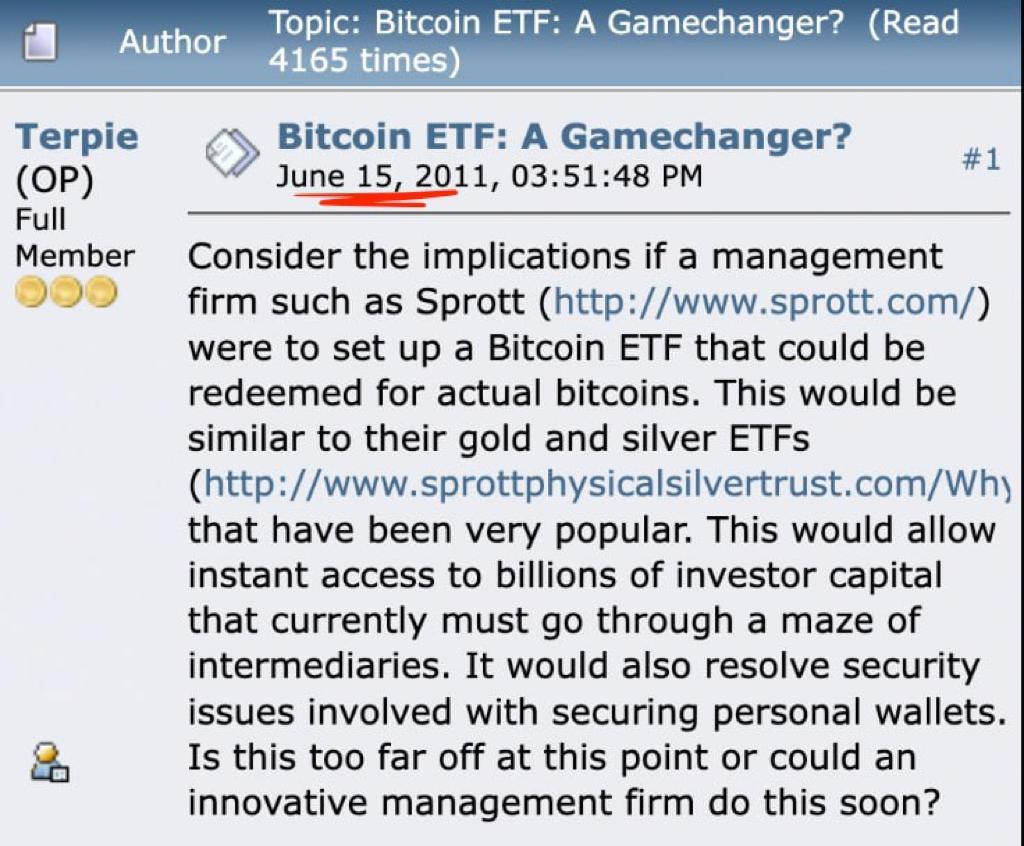

Depois de vários lugares permitindo o ETF spot de Bitcoin, este era um processo inevitável de acontecer nos EUA também e a SEC estava já há alguns anos adiando a decisão até ser judicialmente compelida a fazê-lo. Os irmãos Winklevoss tentam aprovar seu Bitcoin ETF spot desde pelo menos 2013 e pelo jeito faltava aquele empurrãozinho que só gente como Larry Fink sabe dar. Já era hora e certamente depois dos EUA muitos outros serão aprovados. Há mais de 10 anos já se previa que produtos financeiros deste tipo poderiam existir nos EUA, como este comentário no Bitcoin Talk Forum do Terpie já tinha especulado:

Há três anos, percebendo este processo financeirização do Bitcoin, escrevi o artigo intitulado Extrato de Bitcoin Ultraprocessado, recomendando cautela nesses “produtos financeiros” que são vendidos como formas mais fáceis de ter ou “se expor” ao Bitcoin. Tendo em vista a quantidade de partes envolvidas e os diferentes graus de confiança que os milhões de brainlets que não sabem quem foi Hal Finney precisam ter quando compram este produto, a grande questão que agora nos apresenta é quais riscos os ETFs spot apresenta tanto para o público que os comprará quanto para o Bitcoin em si.

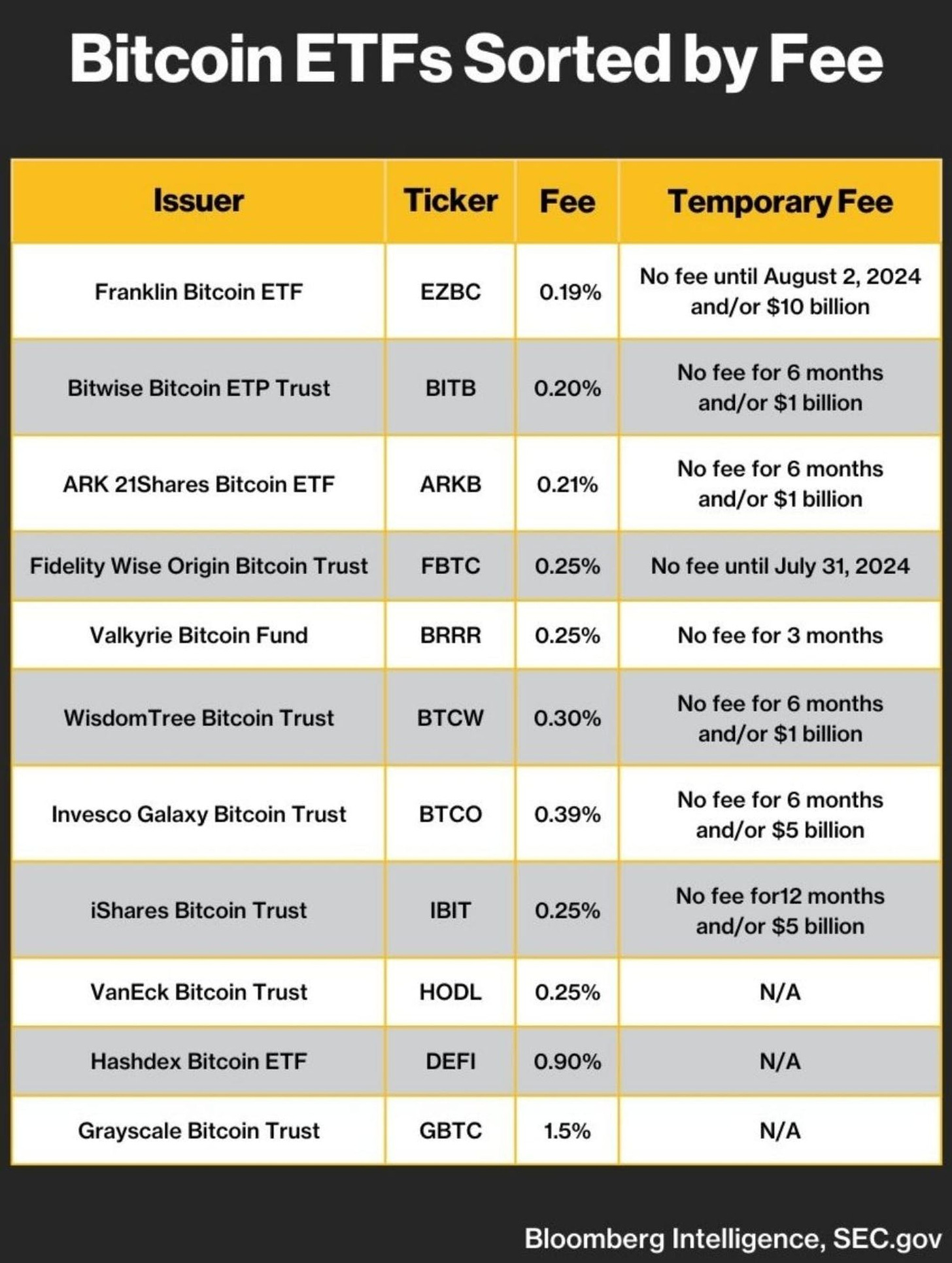

Quem pensa em comprar quotas de ETFs spot de Bitcoin, deve perceber que cada um dos ofertados tem uma estrutura própria, com taxas, custódia, distribuição e liquidez diferentes. Inclusive o sucesso ou insucesso que cada ETF terá em relação aos seus concorrentes dependerá destas variáveis. Por exemplo, o maior e mais líquido de todos neste momento é o GBTC, que foi o fundo da Grayscale que ganhou a ação judicial contra a SEC, mas é o que também tem a taxa mais cara. Veja a tabela das taxas na tabela abaixo elaborada pela Bloomberg Intelligence:

Além da taxa, outra questão importante é como será feita a custódia dos bitcoins que compõem o fundo. Por exemplo, ETF da Fidelity (FBTC), que investe na infra-estrutura de Bitcoin há muito anos e tem mais expertise nesta área, fará custódia própria dos bitcoins, enquanto a grande maioria (8 dos 11 ofertados) irá utilizar uma exchange americana, a Coinbase, para custodiá-los. Num cenário ideal, para evitar o risco de concentração, cada ETF deveria fazer a própria custódia e inclusive publicar o endereço de cada bitcoin que lastreia as cotas do fundo (como fez o ETF da Bitwise), mas isso exige uma estrutura e uma expertise que a grande maioria das emissoras das cotas dos fundos não possuem hoje. Do ponto de vista da distribuição, nenhum deles ganha da BlackRock (IBIT), que é gigantesca e têm a capacidade de vender seus produtos em quase todos os cantos do mundo.

Outra questão importante que deveria ser objeto discussão é se ETFs poderão no futuro legalmente resgatar suas cotas em bitcoin ou só em dólares (fiat). Até agora, o resgate é só em fiat, mas seria interessante ofertar também o resgate da cota em bitcoin, embora penso que será muito improvável que seja permitido algum dia. Isso pode ser um fator determinante para alguém que já tenha custódia própria de alguns bitcoin resgatar suas cotas diretamente para seus endereços sem passar pelo sistema financeiro, o que transformaria cada ETF em virtualmente em um tipo bem eficiente de exchange ou de custódia terceirizada.

Dito isso, os riscos de diluição do Bitcoin não me preocupam muito. O ETF spot é um instrumento seguro neste aspecto, tem o tempo e prazo de liquidação, pode haver ágio ou deságio na negociação das cotas, mas efetivamente tem que ter o liquidação no T+1. Diferente do ouro, é muito fácil e barato ver se as quotas dos fundos representam bitcoins existentes de fato ou se as quotas estavam inflacionando bitcoin representando bitcoins inexistentes. Qualquer suspeita de um ETF que estiver “fracionando” suas reservas, emitindo mais quotas do que bitcoins, implicaria sua rápida venda de suas cotas e a consequente liquidação do fundo.

O maior risco para os clientes dos ETFs é certamente o risco de concentração de uma grande quantidade de bitcoins em ETFs emitidos sob a jurisdição de um único país poderoso - os EUA. Se estes produtos fizerem muito sucesso, podemos ver no futuro próximo milhões de Bitcoin concentrados nas mãos de poucos fundos, presas fáceis para um governo falido que queira ganhar alguma sobrevida, como foi feito por Roosevelt com o ouro na Ordem Executiva 6102 em 1933. Um cenário improvável mas não impossível: inflação e déficits entram numa espiral de morte, governo americano não consegue mais se financiar emitindo dívidas e vê que basta uma canetada para ele confiscar milhões de Bitcoins valiosos que estão alocados nos ETFs. O presidente em exercício alegaria que medida é necessária para salvar o governo americano altamente endividado e a economia do país e que os quotistas dos ETF não precisam se preocupar pois serão ressarcidos em dólar.

Uma medida como esta, além de demonstrar claramente a falência total governo americano, iria prejudicar, não o Bitcoin em si, mas sim os quotistas do fundo, que terão alocado suas economias para ter a moeda mais escassa e valiosa do mundo mas receberiam em troca os bons e velhos dólares inflacionados e certamente por um preço muito menor. Se o governo americano tentasse uma medida como esta, podemos ter certeza que o preço do Bitcoin em dólar iria disparar, mas os quotistas do ETF não iriam se beneficiar desta valorização. Lembremos que as medidas implementadas por Roosevelt e pelo Congresso americano em 1933 (tanto a Ordem Executiva 6102 quanto a Emergency Banking Relief Act) foram feitas para desvalorizar o dólar em relação ao ouro. A Ordem Executiva 6102 compensou os proprietários em US$ 20,67 por cada onça troy de ouro. Logo após o ato, o presidente Roosevelt aumentou o preço do ouro de US$ 20,67 para US$ 35 por onça, desvalorizando o dólar em 58% em um dia. Se o governo americano tentar algo parecido com os ETFs, eles se apropriariam dos bitcoins para tentar pagar sua dívida monstruosa de USD 34 trilhões (no valor de hoje) deixando os quotistas dos ETF com o mico na mão.

Com a disparada no preço do Bitcoin, seria necessário que o governo americano proibisse a propriedade do Bitcoin para evitar a fuga massiva de dólares pra o Bitcoin. A Ordem Executiva 6102 de fato proibiu a posse de barras e moedas de ouro e puniu com pena de prisão e multa quem desobedecesse a ordem. Isso seria complemente impraticável com o Bitcoin. Além de ser muito mais fácil e barato custodiar e transportar do que o ouro, o Bitcoin está distribuído no mundo inteiro e a ilegitimidade desta medida ficaria muito clara para todos.

Uma nação que nasceu para respeitar a liberdade e a propriedade privada se mostraria irreversivelmente corrompida e teria o mesmo fim que o tantos outros impérios na história: hiperinflação de sua moeda e corrupção de todas suas instituições políticas. O Bitcoin seria visto como um porto seguro e o meio mais eficiente de proteger sua riqueza do risco do confisco e da diluição.

Texto simplesmente maravilhoso. Sensacional.

Esse texto reforçou a minha posição sobre custódia de bitcoin:

Qualquer forma que não seja autocustódia trará exposição a um crédito de um produto financeiro - um crédito de bitcoin o qual depende de um intermediador (ou mais) para acessá-lo.

Entretanto, somente a autocustódia trará a propriedade mais próxima possível da absoluta.

Não há modo certo ou errado, a não ser que sua finalidade com o bitcoin seja clara.

Ainda assim, a disseminação de créditos de bitcoin no legacy só tem a beneficiar todo e qualquer dono de bitcoins, já que este terá sua demanda aumentada.

*Não tenho certeza se utilizei o termo "crédito de bitcoin" corretamente, refiro-me a uma promessa de que alguém tem determinada quantidade de bitcoin, ou tem o direito de tal bem, mediante uma corretora ou um ETF, como nesse caso.